Hoeveel heb je nodig?

Als we hier het internet op naslaan, lezen we de wildste verhalen. 85 keer het maandloon, 30 keer je jaarinkomen. Tot zelfs concrete bedragen waarbij het ene al meer nullen heeft dan het andere, op basis van… ja van wat eigenlijk,…

Wat we zeker weten, er bestaat geen algemene maatstaf, elke situatie is anders. Vier bouwstenen zijn van belang:

- Wat is je leeftijd?

- Hoe leef je vandaag?

- Wat is het startbedrag waar je op kan rekenen?

- Hoe verwacht je te leven na je pensioen?

Waar kan je op rekenen na je pensioen?

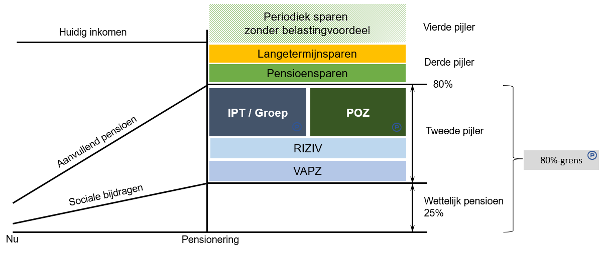

Het beschikbare bedrag waar je na je pensioen op kan rekenen is een samengesteld bedrag. Het is opgebouwd uit vier pijlers, de zogenoemde pensioenpijlers.

Waarover gaat het?

- Eerste pijler

De eerste pijler is het wettelijk pensioen. Dit bedrag wordt voorzien door de overheid en hangt af van: je loon, het aantal jaren dat je gewerkt hebt en het statuut dat je had: werknemer, zelfstandige of ambtenaar.

- Tweede pijler (groepsverzekering, vapz, ipt,…)

In deze pijler bouw je een aanvullend pensioen op. Als loontrekkende gebeurt dit vaak via je werkgever. Als zelfstandige zijn er specifieke spaarformules (ipt, vapz,…) om een kapitaal bij elkaar te sparen. In dit laatste geval wordt zelf sparen voor je pensioen vaak nog belangrijker. Zelfstandigen hebben immers vaak standaard een lager wettelijk pensioen dan burgers die een loontrekkend statuut hadden. - Derde pijler

De derde pijler kan worden opgebouwd via 2 fiscaal voordelige spaarformules: pensioensparen en langetermijnsparen. Het is vaak van belang eerst deze vakjes aan te kruisen wanneer je spaart voor je pensioen. De overheid geeft immers in deze formules een aanzienlijk belastingvoordeel, hierdoor is het rendement op deze producten moeilijk te evenaren op een andere manier. Hou er wel rekening mee, gelden die je hierin spaart, zijn pas beschikbaar op moment van pensionering, of (voor je nabestaanden) in geval van vroegtijdig overlijden. - Vierde pijler

In de vierde pijler spaart u zonder fiscaal voordeel. Dat kan via spaarrekeningen, beleggingsfondsen, verzekeringsproducten of andere oplossingen. Hier zorgt u dus zelf voor, zonder inmenging. Het nadeel van geen fiscaal voordeel te genieten, heeft het voordeel dat de gelden die je gespaard of belegd hebt, op elk moment beschikbaar blijven.

Hoe zorg ik voor het maximale bedrag op pensioenleeftijd?

Zorg voor jezelf

Hoewel je na een actieve carrière op een pensioen kan rekenen van de overheid… toch? Zal dit lang niet hetzelfde bedrag zijn dan het loon dat je tijdens je loopbaan ontvangt.

Een gouden tip, probeer zo veel mogelijk geld dat je niet nodig hebt om te voorzien in je dagelijkse behoeften aan de kant te zetten. Hoe je dit best aanpakt, hangt af van verschillende factoren. Onder andere je leeftijd, en je risicoappetijt. Neem geen risico met gelden die je morgen nodig hebt. Al je geld in aandelen steken is dus geen goed idee. Hou er aan de andere kant wel rekening mee dat risico en rendement hand in hand gaan. Hoe hoger het risico dat je wil lopen, hoe hoger ook het rendement dat je kan ambiëren. Met een bedrag dat je vijf jaar kan missen, kan je dus wel wat risicovollere spaarformules kiezen. Jonge(re) mensen zijn hier dus in het voordeel. Zij kunnen nog lang sparen, waardoor mindere beursjaren nog kunnen worden gecompenseerd.

Pensioensparen is slechts een deeltje van de puzzel.

Hoewel het belastingvoordeel op fiscale contracten vaak zorgt voor een behoorlijk rendement, is het bedrag dat je in deze formules kan sparen vaak beperkt. Het is dus een leuke aanvulling op je pensioen, maar vaak niet zaligmakend. Ook hier geldt weer, des te vroeger je begint, des te groter het bedrag dat je hebt opgebouwd wanneer je actieve loopbaan erop zit.

Vastgoed als extra buffer?

Hoewel je bakstenen uiteraard niet kan opeten. Zorgt een eigen huis er wel voor dat je na je pensioen geen huur hoeft te betalen. Huur die op je maandelijkse uitgaven weegt. Wanneer je later in een serviceflat of woonzorgcentrum gaat wonen, kunnen de gelden die voortkomen uit de verkoop van je woonst dienen als extra middelen om je maandelijkse uitgaven te betalen. Een tweede woonst, waar je elke maand huur van ontvangt, zal uiteraard die balans nog een beetje positiever maken.

Spreek over je situatie met een professional.

Net zoals een doktersbezoek, zou je je financiën geregeld moeten laten doorlichten. Wat is uw huidige levensstandaard en wat zijn uw behoeftes op lange en korte termijn? Laat je volledige financiële situatie in kaart brengen. Enkel zo kan je weloverwogen keuzes maken, om op dit moment, en in de toekomst, financiële gemoedsrust te bekomen.